Aprovecha al máximo los beneficios fiscales de la ley de startups

La reciente ley de startups ha venido a revolucionar el panorama emprendedor español al introducir beneficios fiscales específicos destinados a impulsar el crecimiento del ecosistema emprendedor y favorecer a las startups e inversores.

Publicado

Tipo

Tiempo de lectura

En este post, analizaremos en detalle los beneficios fiscales de esta la ley, explorando cómo estas medidas tributarias ofrecen un régimen fiscal muy favorable tanto para las empresas, sus inversores y los trabajadores.

Continúa leyendo para descubrir las oportunidades que te ofrece esta ley.

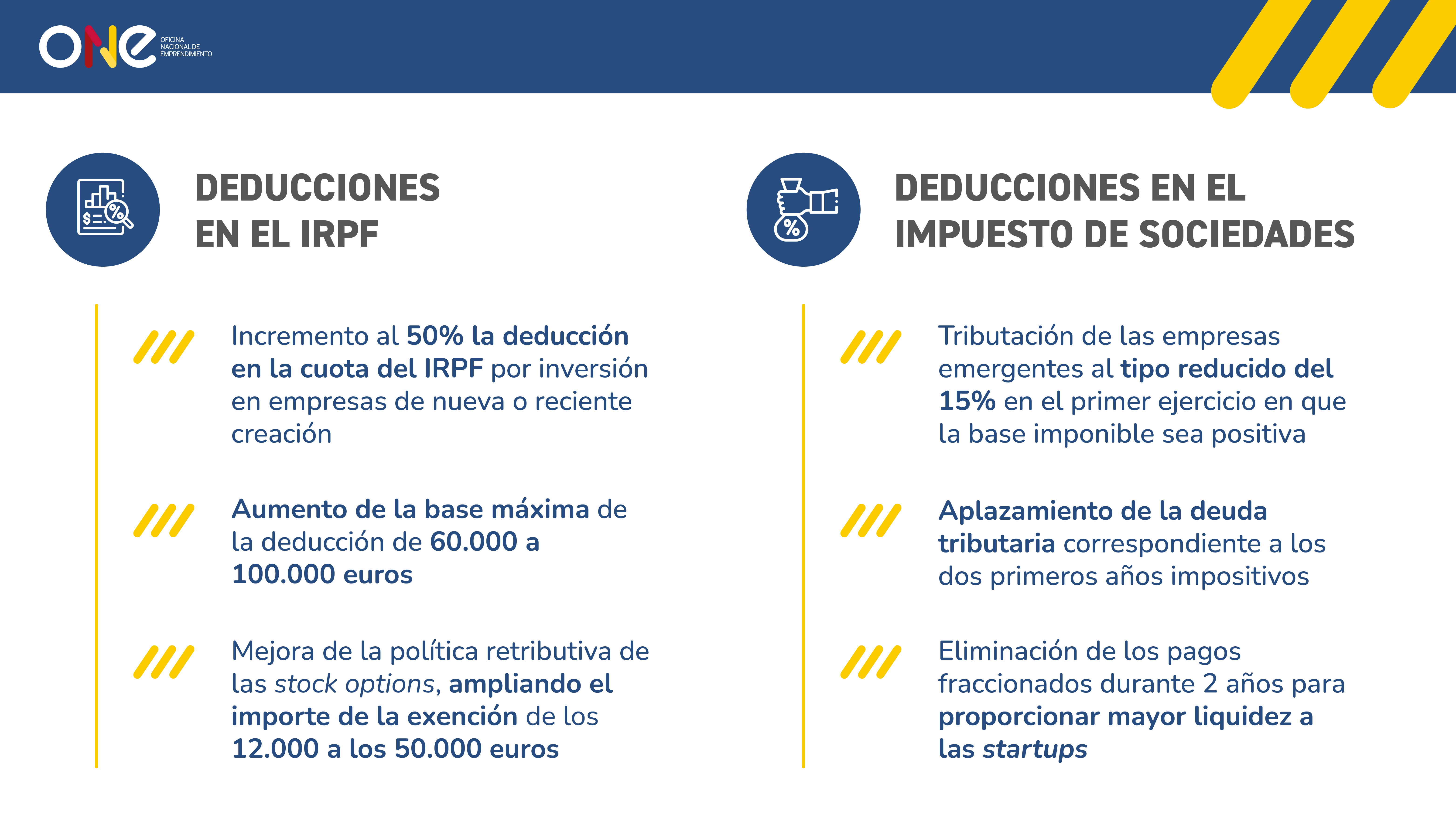

Deducciones en el Impuesto sobre la Renta de las Personas Físicas

La ley de startups busca fomentar la inversión en empresas emergentes y apoyar el crecimiento del ecosistema emprendedor. Aquí se detallan los puntos clave relacionados con deducciones y exenciones en el Impuesto sobre la Renta de las Personas Físicas (IRPF) para inversiones en startups.

Uno de los principales beneficios fiscales de la nueva ley de startups son las deducciones en la cuota de IRPF. Se incrementa al 50% la deducción en la cuota del IRPF por inversión en empresas de nueva o reciente creación, y se aumenta la base máxima de la deducción de 60.000,00 a 100.000,00 euros. La inversión debe realizarse en empresas que cumplan con los siguientes requisitos:

- Ser una sociedad mercantil (S.A o S.L.) y no estar admitida a negociación en Bolsa de valores o en cualquier sistema multilateral de negociación, español o extranjero.

- Ejercer una actividad económica que cuente con los medios personales y materiales para el desarrollo de la misma.

- No contar con más de 400.000 euros de fondos propios en el inicio del período impositivo en que el contribuyente adquiera las acciones o participaciones.

Además, hay que tener en cuenta que, para poder beneficiarse de estas ventajas, la adquisición de las acciones o participaciones debe realizarse en el momento de constitución de la startup o, como máximo, en los cinco años siguientes, y debe permanecer en su patrimonio por un plazo superior a tres años e inferior a doce.

Por ejemplo, una persona física inversora decide respaldar una startup e invierte 80.000,00 euros. Veamos cómo impactan los beneficios fiscales para esta persona inversora:

- Deducción fiscal: 80.000,00 euros* 50%=40.000,00 euros

- Base máxima: 100.000,00 euros, por lo que el inversor podrá aprovechar la totalidad de su deducción.

- Impacto en la tributación. Supongamos que la cuota IRPF de la persona inversora antes de la deducción es de 15.000,00 euros. En este supuesto, antes de la ley de startups, la persona inversora tendría que pagar la cuota de 15.000,00 euros. Sin embargo, con la nueva ley, puesto que no se supera el máximo de deducción (en este caso, 40.000,00 euros), los 15.000,00 euros están exentos de tributación de IRPF, fomentando así la inversión en startups.

Asimismo, la ley contempla un incremento en la exención de tributación de ganancias cuando se entreguen acciones u opciones sobre acciones (stock options) a las personas trabajadoras, quienes se podrán aplicar una exención de tributación de las ganancias. En este caso, se incrementa la exención de 12.000,00 euros anuales, antes de la ley de startups, a 50.000,00 tras la entrada en vigor de la ley.

En este sentido, antes de la entrada en vigor de la ley de startups, si la empresa entregó acciones por un valor total de 15.000,00 euros a una persona empleada, esta debía tributar por la cantidad que excedían la exención. Es decir, tributaba por 3.000,00 euros (15.000,00 euros - 12.000,00 euros).

Con la nueva ley, la exención se ha incrementado a 50.000,00 euros anuales. En este caso, si la empresa entrega acciones por un valor total de 15.000,00 euros a una persona empleada, este no tendrá que tributar por la entrega de las mismas, dado que no supera el límite de exención.

Además, la nueva ley contempla una regla especial de imputación para los rendimientos que excedan el importe exento de las stock options mencionado anteriormente. Estos ingresos se imputarán cuando se venda la empresa, salga a bolsa o transcurran diez años desde el momento de la entrega de las acciones o participaciones.

Otro ejemplo: si se entregan 1.000 stock options a un precio unitario de 1,00 euro, valoradas en el mercado a 10 euros cada stock option, se tendrá que pagar en impuestos la diferencia entre el valor de las mismas (1.000 x 10,00 euros) y su precio (1.000 x 1,00 euros). En caso de aplicarse un 45% de IRPF, se deberán pagar 4.050,00 euros ((10.000 euros- 1.000 euros) x 45%).

Con la nueva ley, esa tributación desaparecerá hasta el momento de la venta de las participaciones, hasta que salga a Bolsa la startup o hasta que pasen diez años.

Deducciones en el Impuesto de Sociedades

La ley de startups contempla beneficios fiscales diseñados para fomentar el desarrollo y crecimiento de tu startup a través de una tributación reducida y aplazada en el Impuesto de Sociedades:

- Tributación de las empresas emergentes al tipo reducido del 15%: se establece un tipo reducido del 15% en el primer ejercicio en que la base imponible sea positiva. Este tipo reducido se extiende a los tres siguientes años, siempre y cuando se mantenga la condición de empresa emergente.

Veamos un ejemplo:

Una startup tiene una base imponible de 100.000,00 euros en su primer año de operación.

Antes de la nueva ley, la tasa impositiva para todas las empresas era el 25%. La empresa debería, por lo tanto, tributar por un total de 25.000,00 euros (100.000,00 euros x 25%).

Con la ley de startups, las empresas emergentes tributan al 15% durante los tres primeros años. En este caso, la cuota del Impuesto de Sociedades será de 15.000,00 € (100.000,00 € x 15%).

- Eliminación de pagos fraccionados: se exonera, durante los 2 años posteriores a aquel en que la base imponible sea positiva, de la obligación de realizar pagos fraccionados. De esta forma, tu startup dispone de mayor liquidez durante esos primeros años de bases imponibles positivas.

- Aplazamiento de la deuda tributaria: se introduce la posibilidad de solicitar un aplazamiento de la deuda tributaria correspondiente a los dos primeros años impositivos en los que la base imponible del Impuesto de Sociedades sea positiva. El periodo de aplazamiento será de 12 meses en el primer año y de 6 en el segundo. Con este cambio, la empresa tiene mayor flexibilidad de disponer de su tesorería.

La ley de startups ha establecido un marco normativo que no solo simplifica la creación y el desarrollo de startups, sino que también promueve la inversión, la innovación y la expansión de estas empresas. Estas medidas, además de beneficiar a las personas emprendedoras y startups, también hacen de España en un destino más competitivo y atractivo para las personas inversoras y profesionales extranjeros, y contribuye al crecimiento del ecosistema de startups en el país.