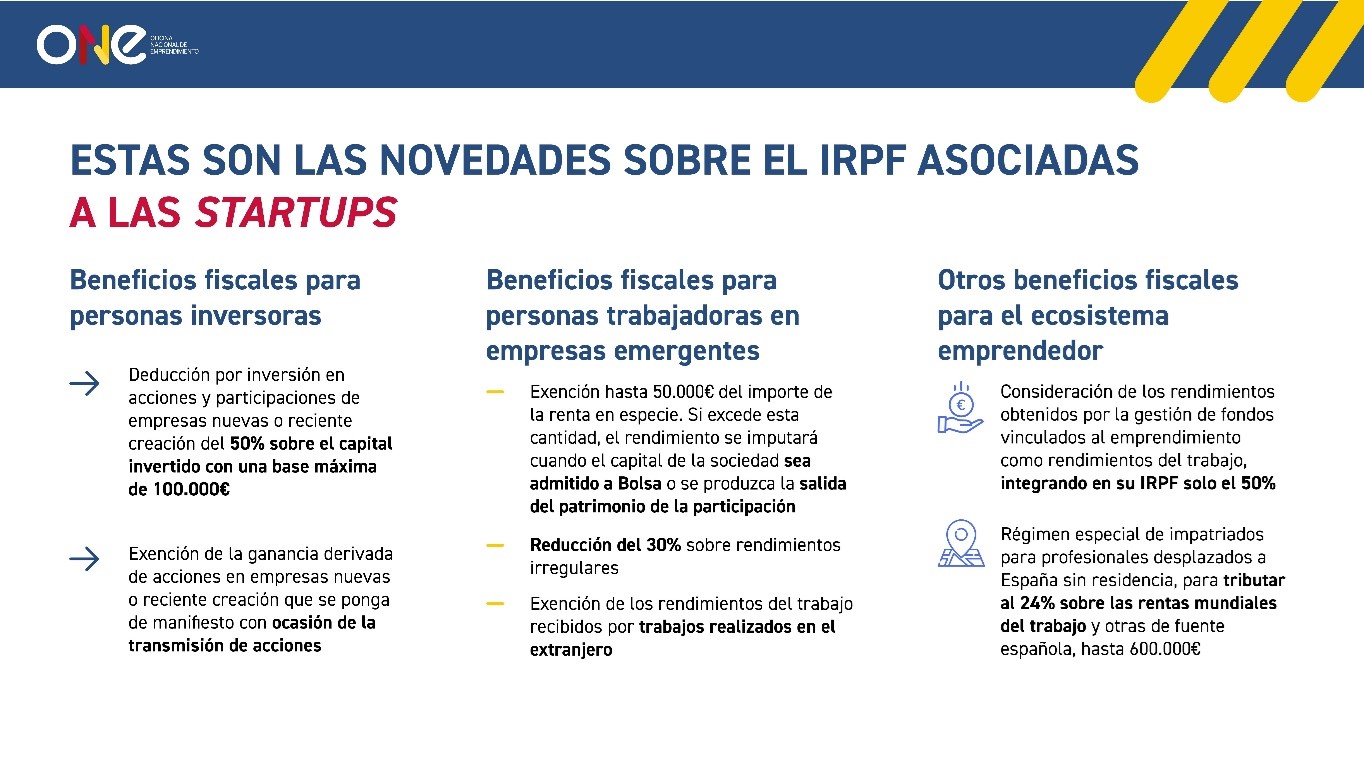

Estas son las novedades sobre el IRPF asociadas a las startups

En este post damos a conocer las novedades en el Impuesto sobre la Renta de las Personas Físicas (IRPF) y cómo repercuten en tu startup.

Publicado

Tipo

Tiempo de lectura

La Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes (conocida como ley de startups), recoge incentivos fiscales en impuestos aplicables a este tipo de empresas, sus inversores/accionistas y sus personas trabajadoras.

Uno de los tributos favorecidos por estos incentivos es el Impuesto sobre la Renta de las Personas Físicas (en adelante, IRPF), cuyo plazo de autoliquidación (Modelo 100) ha comenzado recientemente y finaliza el 1 de julio de 2024.

¡Sigue leyendo para mantenerte informado y asegurarte de no perder ninguna ventaja fiscal!

A nivel de personas inversoras en empresas emergentes existen dos beneficios fiscales relevantes:

-

Deducción por inversión en acciones y participaciones de empresas nuevas o reciente creación (art. 68.1 LIRPF)

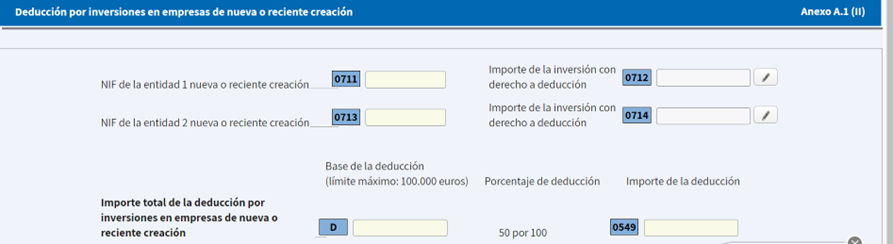

Las personas contribuyentes pueden aplicar una deducción estatal del 50% sobre el capital invertido con una base máxima de 100.000€. El importe máximo de la deducción no debe superar los 50.000 €.

La deducción se declara en el siguiente apartado del Modelo 100 donde deberás reflejar el importe total de la inversión en acciones o participaciones y el NIF de la empresa.

-

Exención de la ganancia derivada de acciones en empresas nuevas o reciente creación (art. 38.2 LIRPF)

Las personas inversoras pueden aplicarse una exención por la ganancia patrimonial que se ponga de manifiesto con ocasión de la transmisión de acciones en empresas emergentes. Esta exención puede ser total o parcial, dependiendo de si la reinversión también es total o parcial.

Es importante tener en cuenta que la reinversión del importe obtenido en la enajenación deberá efectuarse, de una sola vez o sucesivamente, en un período no superior a un año desde la fecha de transmisión de las acciones o participaciones.

No aplica la exención si las participaciones se transmiten en cierto entorno familiar o a una entidad que esté en el perímetro de un grupo mercantil del artículo 42 del Código de Comercio. Además, el importe exento no se integra en la autoliquidación Modelo 100.

Por otro lado, la norma introdujo un beneficio fiscal, como retribución incentivadora, para las personas trabajadoras en empresas emergentes. Dicho incentivo, consiste en la entrega a los trabajadores de forma gratuita o por precio inferior de mercado de acciones o participaciones de la empresa.

Para las personas trabajadoras, el importe de la renta en especie está exenta hasta 50.000 €. El rendimiento no exento (en caso de exceder los 50.000 €) se imputará en el período impositivo en el que concurra alguna de las siguientes circunstancias:

- Que el capital de la sociedad sea objeto de admisión a negociación en Bolsa de valores o en cualquier sistema multilateral de negociación, español o extranjero

- Que se produzca la salida del patrimonio del contribuyente de la acción o participación correspondiente.

Además, existen otros beneficios fiscales, de carácter general, que pueden tener impacto en la declaración del IRPF para las personas trabajadores de empresas emergentes:

-

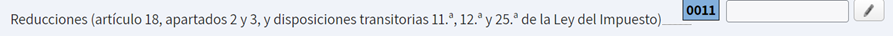

Reducción del 30% sobre rendimientos irregulares (artículo 18.2 y 3 LIRPF)

En el caso de que la persona empleada haya recibido un bonus con un período de generación superior a dos años y éste se haya imputado en 2023, puede aplicar una reducción del 30% sobre dicho rendimiento. Se debe declarar en el siguiente apartado del Modelo 100.

-

Exención de los rendimientos del trabajo recibidos por trabajos realizados en el extranjero (art. 7.p LIRPF)

La persona empleada de una empresa emergente que realice trabajos en el extranjero en beneficio de una empresa extranjera (un cliente extranjero de la empresa) puede considerar exentos los rendimientos del trabajo asociados a esos días de trabajo en el exterior hasta el límite de 60.100 €.

Para ello, es relevante que el país de destino tenga suscrito con España un Convenio de doble imposición con cláusula de intercambio de información.

Esta exención puede ser aplicada directamente por la empresa, no reteniendo sobre el salario de la persona empleada y declarando el importe exento con la clave L15 del Modelo 190 Resumen anual de retenciones.

Otra posibilidad es que, en el momento de hacer la declaración, la persona contribuyente aplique la exención descontando el importe exento sobre el total de los rendimientos del trabajo sujetos declarado por la persona empleada, si bien, en este caso la AEAT emitirá un requerimiento para aclarar la diferencia.

Una opción más conservadora es que se presente la declaración con el importe declarado por la empresa y, posteriormente, rectifique su declaración teniendo presente el importe exento que debe tributar. El procedimiento para solicitar la rectificación se detalla por la AEAT mediante el siguiente enlace.

La AEAT en el siguiente enlace desarrolla los criterios aplicables a esta exención.

Finalmente, existen otros dos beneficios fiscales aplicables al ecosistema emprendedor.

-

Rendimientos obtenidos por la gestión de fondos vinculados al emprendimiento:

Como novedad parta el ejercicio 2023, se regula que los rendimientos obtenidos por personas administradoras, gestoras o empleadas de entidades de capital riesgo, fondos de capital-riesgo europeos, fondos de emprendimiento social europeos, fondos de inversión a largo plazo europeos u otros organismos de inversión análogos a los anteriores, tienen la consideración de rendimientos del trabajo y sólo deben integrar en su IRPF el 50% de dichos rendimientos siempre que:

- deriven directa o indirectamente de participaciones, acciones u otros derechos, incluidas comisiones de éxito, que otorguen derechos económicos especiales en dichas entidades y,

- se cumplan los requisitos de rentabilidad mínima para el resto de inversores de la sociedad de capital riesgo, fondos de capital-riesgo europeo, etc. y, tenencia de participación mínima de 5 años, que se indican en la disposición adicional quincuagésima tercera de la LIRPF.

-

Régimen especial de impatriados (artículo 93 LIRPF):

Se permite aplicar el Régimen fiscal especial de impatriados (Ley Beckham) a autónomo/a emprendedor o profesional altamente cualificado de una empresa emergente desplazado a España y sin que haya sido residente fiscal en España en los cinco años siguientes a su desplazamiento a España.

Este régimen permite tributar al tipo del 24% sobre las rentas mundiales del trabajo y otras de fuente española, hasta 600.000 €. El modelo a presentar es el 151 y el plazo de presentación es el mismo que los residentes fiscales que tributan bajo el régimen general.

Ya puedes completar la autoliquidación del IRPF 2023 por medio del siguiente enlace, donde también podrás encontrar su manual de ayuda.

Si necesitas más información acerca de las novedades del IRPF asociadas a las startups, puedes consultar la página web de la AEAT.